Bạn đang có nhu cầu chuyển tiền ra nước ngoài, Hồ sơ của bạn đủ điều kiện để chuyển tiền hợp pháp qua luồng các ngân hàng. Nhưng bạn lăn tăn món tiền của bạn có bị đóng thuế thu nhập tại nước ngoài không? Và muốn miễn thuế nhận tiền tại nước ngoài thì bạn phải làm gì?

Đây không phải là câu hỏi của mình bạn mà là của rất nhiều khách hàng có nhu cầu chuyển tiền ra nước ngoài. Qua bài viết này CHUYỂN TIỀN NHANH QUỐC TẾ sẽ giải đáp cho bạn 1 phần băn khoăn về thuế nhận tiền hay còn gọi là thuế thừa kế hoặc thuế quà tặng khi bạn nhận một món tiền từ Việt Nam tới các nước như Úc, Canada, Mỹ, Đức, Ba Lan, Séc, Pháp, Anh nha. Đây là các quốc gia mà có số lượng giao dịch chuyển tiền từ Việt Nam tới là cao nhất.

Quan hệ giữa người cho và người nhận

Thực tế, trong luật thuế của các nước, không giới hạn về người cho và người nhận, nhưng càng những mối quan hệ gần gũi thì thuế quà tặng sẽ càng thấp, hoặc có khi là miễn phí, còn những mối quan hệ xa xôi, ít gần gũi thì thuế quà tặng sẽ cao hơn. Tuy nhiên, để chuyển tiền được hợp pháp qua ngân hàng, người cho và người nhận tài sản phải là “thân nhân”. Vậy thân nhân bao gồm những ai?

Người cho có quan hệ với người nhận là:

“Các món quà” được cho và nhận:

Mức thuế cho tặng thân nhân tại nước ngoài:

Trên thực tế, mỗi đất nước có một bộ luật về thuế thu nhập là khác nhau, trong đó có thuế thu nhập từ quà tặng. Các quy tắc đằng sau việc tính toán thuế quà tặng khá phức tạp do đó các thông tin CHUYỂN TIỀN NHANH QUỐC TẾ cung cấp dưới đây chỉ mang tính tham khảo. Bạn nên tìm hiểu một lần nữa thông qua luật sư hoặc cố vẫn tài chính nghiên cứu luật thuế thu nhập của nước nhận tiền trước khi đưa ra quyết định cuối cùng của mình.

I. Thuế quà tặng Úc và Canada

Đây là một trong 2 quốc gia đã bãi bỏ luật thuế quà tặng. Nghĩa là thuế quà tặng là bằng 0. Bạn hoàn toàn có thể cho tặng thân nhân của bạn đang sinh sống/học tập/làm việc ở Úc hoặc Canada với số tiền lớn tùy ý.

I. Thuế quà tặng Mỹ,

Các món quà sau hiện đang được miễn thuế quà tặng:

– Quà tặng nằm trong hạn mức quà tặng miễn thuế hàng năm là 15,000 USD/người nhận (năm 2020). Nghĩa là 1 năm bạn nhận được 15,000 USD từ ba mẹ/ông bà/anh chị em của bạn thì bạn hoàn toàn được miễn thuế trên khoản thu nhập này.

– Học phí hoặc chi phí y tế cho thân nhân của bạn (loại trừ y tế và giáo dục)

– Quà tặng cho vợ hoặc chồng của bạn

– Quà tặng cho một tổ chức chính trị hoặc một tổ chứ chính trị đủ điều kiện

Theo luật thuế Mỹ, đối với năm tính thuế 2020, mức quà tặng được miễn phí thuế quà tặng trọn đời là 11,58 triệu USD. Như vậy ngoài thu nhập từ quà tặng hàng năm còn có một khoản quà tặng khổng lồ trong cả cuộc đời được miễn thuế.

III. Thuế quà tặng tại Đức

Nếu như 3 quốc gia trên, hạn mức quà tặng miễn thuế là rất lớn hoặc không có giới hạn thì ở Đức lại khác. Sẽ có một hạn mức quà tặng nhất định để bạn không mất thuế, vượt trên hạn mức này, quà tặng của bạn sẽ bị đánh thuế.

Luật thuế Đức quy định 3 hạng của Người nhận quà tặng như sau:

Hạng I:

Hạng II:

Hạng III

Tất cả các trường hợp còn lại

Hạn mức quà tặng miễn thuế trên người nhận quà tặng như sau:

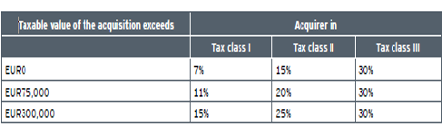

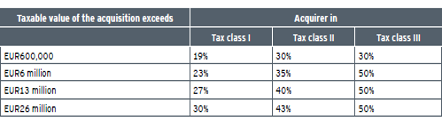

Vượt trên hạn mức miễn thuế này thì mức thuế là bao nhiêu?

Bảng thuế nhận quà tặng tại Đức

Như vậy, bạn hoàn toàn có thể nhận được một khoản quà tặng rất lớn từ thân nhân tại Việt Nam cho tặng mà không mất thuế tại Đức.

IV. Thuế quà tặng Séc

Nếu quà tặng giữa những người thân (ông/bà/bố/mẹ/anh/chị/em) hoặc giữa những người trong 1 gia đình nếu họ sống chung ít nhất 1 năm trước thời điểm chuyển tiền: Miễn thuế.

Trường hợp còn lại sẽ là 35%

V. Thuế quà tặng Ba Lan

Theo luật thuế quà tặng Ba lan, Người nhận quà tặng phải chịu thuế quà tặng khi món quà được tặng bởi 1 thân nhân cư trú ngoài lãnh thổ Ba Lan.

Thuế được đánh giá theo giá trị của tài sản ở các mức giá khác nhau, tùy thuộc vào mối quan hệ giữa nhà tài trợ và người thụ hưởng như sau:

Mặc dù vậy, việc mua lại quyền sở hữu hoặc quyền tài sản thông qua việc quyên góp giữa một số thành viên thân thiết trong gia đình được miễn thuế (không giới hạn), nếu đáp ứng một số điều kiện cụ thể (ví dụ: thông báo cho cơ quan thuế về việc mua lại thông qua quyên góp theo thời gian quy định Hạn mức).

VI. Thuế quà tặng Anh

Nguyên tắc chung là bạn có thể nhận món quà lên tới tới 3.000 bảng miễn thuế mỗi năm. Bất kỳ quà tặng nào nằm trong mức miễn trừ hàng năm này đề được miễn thuế.

Ngoài khoản miễn thuế hàng năm trên, các món quà sau đây cũng được miễn thuế

Quà tặng cho vợ / chồng của bạn

Bạn và người phối ngẫu hoặc đối tác dân sự của bạn có thể tặng nhau bao nhiêu tiền tùy thích, và được miễn thuế trong suốt cuộc đời của bạn. Điều kiện duy nhất là cả hai bạn phải sống vĩnh viễn ở Vương quốc Anh.

Điều này áp dụng trừ khi:

Bạn đã ly thân và hoàn toàn không sống cùng nhau trong năm tính thuế đó

Bạn đã cho họ hàng hóa để kinh doanh

Quà cưới

Bạn có thể nhận được

Để được miễn giữ, bạn phải nhận được món quà trước đám cưới của bạn. Và, bạn sẽ không ngạc nhiên khi biết, đám cưới phải thực sự diễn ra.

Bảng dưới đây cho thấy mức thuế áp dụng dựa trên thời điểm bạn nhận được quà tặng không được miễn thuế.

| Năm giữa món quà và cái chết | Thuế suất áp dụng |

| 3 hoặc ít hơn | 40% |

| 3 đến 4 | 32% |

| 4 đến 5 | 24% |

| 5 đến 6 | 16% |

| 6 đến 7 | số 8% |

| 7 trở lên | 0% |

325.000 bảng thừa kế đầu tiên cũng được miễn thuế. Con số này tăng gấp đôi lên tới 650.000 bảng giữa vợ hoặc chồng, miễn là người phối ngẫu của bạn là người thừa kế duy nhất của bạn.

VII. Thuế quà tặng Pháp

Các ngưỡng hoạt động trong năm 2020 như sau:

Vợ / chồng / Đối tác – € 80,724 giữa vợ / chồng và những người trong quan hệ đối tác dân sự.

Trẻ em – € 100.000 từ mỗi phụ huynh cho mỗi đứa trẻ (hoặc trẻ em đến cha mẹ).

Cháu – € 31,865 từ mỗi ông bà đến mỗi cháu của họ.

Anh / chị – € 15,932 cho anh chị em.

Cháu / cháu trai – € 7.967 cho cháu gái và cháu trai.

Ngoài các khoản phụ cấp này, cũng có thể tạo ra những món quà gia đình bằng tiền mặt (dons familiaux de sommes d’argent) lên tới 31.865 € cho mỗi đứa trẻ, cháu chắt hoặc cháu chắt của mỗi hậu duệ, hoặc, nếu không có những hậu duệ này , cho cháu gái hoặc cháu trai, miễn thuế quà tặng. Khoản trợ cấp riêng này có điều kiện đối với người hiến dưới 80 tuổi và người thụ hưởng trên 18 tuổi.

*) Một số lưu ý khi chuyển tiền

– Với số tiền lớn trên 2 triệu AUD hoặc 2 triệu CAD, hoặc khi bạn chuyển một món quà tặng giá trị từ 100 nghìn vào tài khoản thân nhân tại một số Ngân hàng ở Canada như The bank of Nova Scotia, TD Canada Trust, các bạn nên chuẩn bị sẵn giấy cho tặng hoặc hợp đồng cho tặng tài sản. Ngân hàng nhận tiền có thể yêu cầu thân nhân của bạn phải cung cấp được hồ sơ chứng minh nguồn tiền trước khi chuyển món tiền vào tài khoản thụ hưởng.

– Đối với các món tiền chuyển sang châu Âu, muốn nhận được tiền, Ngân hàng thụ hưởng sẽ yêu cầu thân nhân của bạn phải cung cấp được hồ sơ chứng minh được nguồn tiền. Với trường hợp này bạn cần cung cấp cho Ngân hàng thụ hưởng các hồ sơ sau:

+ Lệnh chuyển tiền tại Ngân hàng

+ Điện chuyển tiền thành công qua Ngân hàng

+ Hợp đồng cho tặng cho tặng hoặc Giấy cam kết cho tặng tài sản

+ Hồ sơ nguồn tiền cho tặng như sổ tiết kiệm, hợp đồng mua bán/chuyển nhượng nhà đất

Các hồ sơ này cũng dùng để thân nhân của bạn kê khai thuế với sở thuế nước ngoài.

Trên đây là một số thông tin mà các bạn có thể tham khảo cân nhắc để chuyển hợp pháp, an toàn và đặc biệt là người nhận tại nước ngoài không phải nộp thuế!

Để có thông tin chi tiết hơn và mức miễn thuế của các Quốc gia khác mời quý anh/chị liên hệ trực tiếp với CHUYỂN TIỀN NHANH QUỐC TẾ để được giải đáp:

– Tư vấn về Chuyển tiền đi mọi quốc gia, miễn phí qua tổng đài 0983.766.199

– Tư vấn về Quy định về Thuế tài sản tại nước ngoài;

– Tư vấn về Thủ tục Ủy quyền, làm Hợp đồng cho tặng tại Việt Nam;

Copyright © 2019 CHUYENTIENNHANHQUOCTE.COM. All rights reserved Thiết kế bởi 3B Việt Nam